SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции Газпрома могут подняться до 177 рублей до конца 2023 года - Синара

- 21 июня 2023, 19:15

- |

Мы присваиваем акциям Газпрома рейтинг «Держать» при целевой цене до конца 2023 г. в 177 руб./акцию после обновления модели с учетом недавно раскрытых результатов за 2022 г. по МСФО и проектов, анонсированных на горизонте до 2030 г. В 2023–2024 гг. глобальные цены на газ должны оставаться высокими, а новые СПГ-мощности будут компенсировать сокращение поставок Газпрома в Евросоюз (-124 млрд м3 в 2022–2023 гг.). На мировой спрос в 2022 г. негативно повлияли снижение импорта СПГ Китаем и теплые погодные условия. Обратный эффект этих факторов в 2П23 может привести к росту цен. По завершении периода высоких сырьевых цен на финансовые показатели Газпрома в 2025–2026 гг. позитивно повлияют турецкий газовый хаб (+10 млрд м3 в год) и Амурский ГПЗ. С конца 2027 г. Газпром может начать поставлять газ по дальневосточному маршруту и трубопроводу «Сила Сибири-2», увеличивая экспорт в КНР к 2030 г. до 100 млрд м3 в год.

Катализаторы роста: новые контракты и проекты (в РФ, Казахстане, Узбекистане); либерализация цен на газ на внутреннем рынке.

( Читать дальше )

Катализаторы роста: новые контракты и проекты (в РФ, Казахстане, Узбекистане); либерализация цен на газ на внутреннем рынке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Сильные фундаментальные факторы поддержат Газпром - Атон

- 05 октября 2021, 16:09

- |

На прошлой неделе «Газпром» организовал трехдневное мероприятие, включающее в себя посещение Амурского ГПЗ и компрессорной станции «Атаманская», презентацию планов компании в сегменте газопереработки и круглый стол по китайскому газовому рынку.

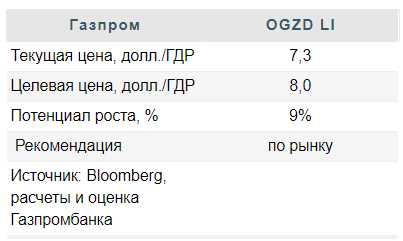

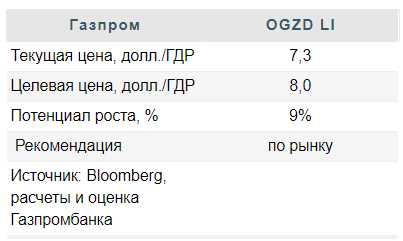

«Газпром» подтвердил свой прогноз по экспортным ценам на 2021 на уровне $270/тыс. куб. м, но мы ожидаем, что прогноз, вероятно, вскоре будет повышен до около $300/тыс. куб. м, учитывая текущие уровни цен. Мы также подняли прогноз на 9% на 2022 до $270/ тыс. куб. м. В связи с этим мы повышаем нашу целевую цену на 13% до $11.3, сохраняя рейтинг ВЫШЕ РЫНКА.

( Читать дальше )

«Газпром» подтвердил свой прогноз по экспортным ценам на 2021 на уровне $270/тыс. куб. м, но мы ожидаем, что прогноз, вероятно, вскоре будет повышен до около $300/тыс. куб. м, учитывая текущие уровни цен. Мы также подняли прогноз на 9% на 2022 до $270/ тыс. куб. м. В связи с этим мы повышаем нашу целевую цену на 13% до $11.3, сохраняя рейтинг ВЫШЕ РЫНКА.

Мы сохраняем позитивный взгляд на акции «Газпрома» с учетом сильных фундаментальных факторов в 2021 и позиционирования, которое должно позволить компании воспользоваться структурным ростом рынка газа. «Газпром» торгуется с мультипликатором EV/EBITDA 3.5x – на 24% ниже своего 2-летнего среднего – и, по нашим оценкам, предложит щедрую дивидендную доходность 13% за 2021П и свыше 10% за 2022П, что подкрепляет привлекательность бумаги для инвесторов.Кишмария Анна

( Читать дальше )

Новости рынков |Проекты газопереработки позволяют Газпрому получить дополнительную рентабельность - Газпромбанк

- 10 июня 2021, 14:40

- |

На Амурском ГПЗ «Газпрома» будет производиться 2,4 миллиона тонн этана, 1,5 миллиона тонн сжиженных углеводородных газов (пропана и бутана), 200 тысяч тонн пентан-гексановой фракции и гелий, сообщил председатель правления компании Алексей Миллер в ходе запуска первой линии.

«Газпромбанк»

Мы считаем запуск Амурского ГПЗ, производящего из газа продукцию с высокой добавленной стоимостью, позитивной новостью для котировок акций Газпрома. Проекты газопереработки позволяют Газпрому удлинить цепочку создания стоимости и получить дополнительную рентабельность. Наша рекомендация по акциям Газпрома – «ЛУЧШЕ РЫНКА».Дышлюк Евгения

«Газпромбанк»

Новости рынков |Запуск Амурского ГПЗ позитивен для акций Газпрома - Атон

- 10 июня 2021, 11:09

- |

Газпром ввел в эксплуатацию первую линию Амурского ГПЗ

Вчера, 9 июня, Газпром объявил о запуске первой очереди Амурского газоперерабатывающего завода (ГПЗ) мощностью 7 млрд куб. м. природного газа в год. Строительство линии началось в октябре 2015 года и было завершено по графику. В общей сложности ГПЗ будет состоять из шести технологических линий общей проектной мощностью 42 млрд куб. м. газа в год (второе место в мире). Ввод первых двух линий запланирован на 2021 год (готовность второй линии сейчас составляет 65%), остальных — до конца 2024 года. Ресурсной базой проекта станет Чаяндинское месторождение (Якутия) с запасами 1.24 трлн куб. м. и Ковыктинское месторождение (Иркутская область) с запасами 2 трлн куб. м. После запуска ГПЗ Россия сможет занять до четверти мирового рынка гелия (сейчас она занимает всего 3%).

Вчера, 9 июня, Газпром объявил о запуске первой очереди Амурского газоперерабатывающего завода (ГПЗ) мощностью 7 млрд куб. м. природного газа в год. Строительство линии началось в октябре 2015 года и было завершено по графику. В общей сложности ГПЗ будет состоять из шести технологических линий общей проектной мощностью 42 млрд куб. м. газа в год (второе место в мире). Ввод первых двух линий запланирован на 2021 год (готовность второй линии сейчас составляет 65%), остальных — до конца 2024 года. Ресурсной базой проекта станет Чаяндинское месторождение (Якутия) с запасами 1.24 трлн куб. м. и Ковыктинское месторождение (Иркутская область) с запасами 2 трлн куб. м. После запуска ГПЗ Россия сможет занять до четверти мирового рынка гелия (сейчас она занимает всего 3%).

По словам президента Владимира Путина, общая стоимость проекта превысит 1 трлн руб. В рамках Дня инвестора, прошедшего 29 апреля, председатель правления Газпрома Алексей Миллер подчеркнул, что компания будет уделять больше внимания строительству новых мощностей для переработки газа. После выхода на полную мощность Амурского ГПЗ, перерабатывающие мощности Газпрома возрастут на 80%. Мы считаем новость позитивной с точки зрения восприятия.Атон

Новости рынков |Презентация Газпрома нейтральна для динамики акций в ближайшее время - Атон

- 30 апреля 2021, 12:52

- |

Итоги Дня инвестора Газпрома

Газпром вчера провел День инвестора, и мы представляем его основные итоги ниже.

Газпром отметил ожидаемый структурный рост рынка газа, доля которого в мировом энергетическом балансе, по оценкам, вырастет с 24% в 2020 году до 27% к 2040 году. Ожидается, что добыча Группы увеличится на 23% по сравнению с 2019 годом до 615 млрд куб. м. к 2030 благодаря развитию новых проектов. Газпром прогнозирует прирост EBITDA на 3 трлн руб. за счет новых проектов в 2021-2030.

Ожидается, что инвестиции Группы в среднем в 2021- 2030 году будут на 3% ниже уровня 2019 года (1.3 трлн руб. в 2019). Экспорт трубопроводного газа в страны дальнего зарубежья должен вырасти на 33% до 265 млрд куб. м. Газпром планирует немного сместить свой стратегический фокус, усилив роль переработки, чтобы повысить диверсификацию по видам продукции и увеличить монетизацию запасов жирного газа. Основными проектами являются Амурский ГПЗ и ГПЗ в Усть-Луге с выходом на полную мощность к 2025.

Газпром ожидает, что объемы экспорта в Европу в 2021 будут в диапазоне 176-183 млрд куб. м. (на 1-5% выше уровня 2020), а экспортные цены — в диапазоне $200-206/тыс. куб. м (+49-54% по сравнению с уровнем 2020). Это вернет ключевые финансовые показатели к докризисному уровню, включая рост EBITDA более чем на 50% г/г. Ожидается, что капзатраты Группы в 2021 будут чуть выше уровня 2020 года и составят 1.5 трлн руб., а соотношение чистый долг/EBITDA, как ожидается, вернется к комфортному уровню ниже 2.0x (против 2.6x в 2020 в долларовом выражении).

Газпром вчера провел День инвестора, и мы представляем его основные итоги ниже.

Газпром отметил ожидаемый структурный рост рынка газа, доля которого в мировом энергетическом балансе, по оценкам, вырастет с 24% в 2020 году до 27% к 2040 году. Ожидается, что добыча Группы увеличится на 23% по сравнению с 2019 годом до 615 млрд куб. м. к 2030 благодаря развитию новых проектов. Газпром прогнозирует прирост EBITDA на 3 трлн руб. за счет новых проектов в 2021-2030.

Ожидается, что инвестиции Группы в среднем в 2021- 2030 году будут на 3% ниже уровня 2019 года (1.3 трлн руб. в 2019). Экспорт трубопроводного газа в страны дальнего зарубежья должен вырасти на 33% до 265 млрд куб. м. Газпром планирует немного сместить свой стратегический фокус, усилив роль переработки, чтобы повысить диверсификацию по видам продукции и увеличить монетизацию запасов жирного газа. Основными проектами являются Амурский ГПЗ и ГПЗ в Усть-Луге с выходом на полную мощность к 2025.

Газпром ожидает, что объемы экспорта в Европу в 2021 будут в диапазоне 176-183 млрд куб. м. (на 1-5% выше уровня 2020), а экспортные цены — в диапазоне $200-206/тыс. куб. м (+49-54% по сравнению с уровнем 2020). Это вернет ключевые финансовые показатели к докризисному уровню, включая рост EBITDA более чем на 50% г/г. Ожидается, что капзатраты Группы в 2021 будут чуть выше уровня 2020 года и составят 1.5 трлн руб., а соотношение чистый долг/EBITDA, как ожидается, вернется к комфортному уровню ниже 2.0x (против 2.6x в 2020 в долларовом выражении).

Во время Дня инвестора компания подтвердила свое внимание к растущему китайскому рынку и вновь подчеркнула свою нацеленность на сохранение лидерства в качестве поставщика природного газа в Евразии, а также внесла небольшие изменения в стратегию, предполагающие усиление фокуса на переработку, что мы считаем позитивным в долгосрочной перспективе. В то же время объявленные краткосрочные цели оказались близкими к текущим консенсус-оценкам, поэтому мы считаем презентацию компании нейтральной для динамики акций в ближайшее время. Сегодня Газпром проведет вторую часть своего Дня инвестора с презентацией, посвященной вопросам ESG.Атон

Новости рынков |Газпром - хорошие перспективы роста выручки в странах Азиатско-Тихоокеанского региона - Финам

- 30 декабря 2020, 21:26

- |

Газпром — одна из крупнейших публичных нефтегазовых компаний в мире по объему доказанных запасов и добычи углеводородов.

ГК «Финам»

*Стратегия направлена на увеличение поставок газа в страны Азиатско-Тихоокеанского региона и в Европу.

* Значительная часть выручки не зависит от цен на сырье. Транспортировка газа, продажа нефтепродуктов, продажа газа на внутреннем рынке, продажиэлектрической и тепловой энергии позволяют компании генерировать прибыль независимо от цен на энергоресурсы на мировом рынке.

* Компания активно развивает проекты в области газопереработки. К 2024 г. намечены выходы на плановую мощность Амурского ГПЗ и интегрированного комплекса Усть-Луга.

Газпром увеличит долю дивидендных выплат от чистой прибыли с 40% в 2020 г. до 50% после 2021 г.

Мы рекомендуем «Держать» акции Газпрома с целевой ценой 210,28 руб. Потенциал 1% в перспективе 12 мес. Длинные позиции по GAZP стоит формировать на ценовых коррекциях.Семченков Иван

ГК «Финам»

*Стратегия направлена на увеличение поставок газа в страны Азиатско-Тихоокеанского региона и в Европу.

* Значительная часть выручки не зависит от цен на сырье. Транспортировка газа, продажа нефтепродуктов, продажа газа на внутреннем рынке, продажиэлектрической и тепловой энергии позволяют компании генерировать прибыль независимо от цен на энергоресурсы на мировом рынке.

* Компания активно развивает проекты в области газопереработки. К 2024 г. намечены выходы на плановую мощность Амурского ГПЗ и интегрированного комплекса Усть-Луга.

Газпром увеличит долю дивидендных выплат от чистой прибыли с 40% в 2020 г. до 50% после 2021 г.

Новости рынков |Внутренние источники роста Газпрома станут триггером роста его котировок - Газпромбанк

- 12 февраля 2020, 18:35

- |

На Дне инвестора Газпрома основное внимание инвесторов привлекли заявленные компанией планы (i) исключить частично или полностью корректировки к чистой прибыли для расчета дивидендов за 2019 г., что предполагает размер дивидендов выше минимально требуемого уровня и (ii) утвердить в 2020 г. новую долгосрочную программу мотивации менеджмента с привязкой к динамике рыночной капитализации компании.

Для нас же не менее важным стало усиление фокуса компании на обеспечении устойчивого СДП за счет внутренних источников роста, в том числе гибкого подхода к капитальным затратам.

Внутренние источники роста поддержат компанию в условиях непростой рыночной конъюнктуры: Компания признает сложную ситуацию на экспортных рынках, которая начала ухудшаться еще в 2019 г. По мнению компании, основными внешними вызовами стали увеличение поставок СПГ из США в Европу до рекордно высокого уровня, два аномально теплых зимних сезона подряд, существенные запасы газа в европейских ПХГ, аккумулированные в течение 2019 г., и, как результат, падение спотовых цен на газ в Европе (в среднем примерно на 40–45% в 2019 г.).

( Читать дальше )

Для нас же не менее важным стало усиление фокуса компании на обеспечении устойчивого СДП за счет внутренних источников роста, в том числе гибкого подхода к капитальным затратам.

Внутренние источники роста поддержат компанию в условиях непростой рыночной конъюнктуры: Компания признает сложную ситуацию на экспортных рынках, которая начала ухудшаться еще в 2019 г. По мнению компании, основными внешними вызовами стали увеличение поставок СПГ из США в Европу до рекордно высокого уровня, два аномально теплых зимних сезона подряд, существенные запасы газа в европейских ПХГ, аккумулированные в течение 2019 г., и, как результат, падение спотовых цен на газ в Европе (в среднем примерно на 40–45% в 2019 г.).

( Читать дальше )

Новости рынков |Газпром - сложности в Европе сохраняются - Атон

- 24 сентября 2019, 11:38

- |

В краткосрочном периоде давление на газовые спот-цены в Европе сохранится, и средняя цена реализации газа в 2019П составит $215/тыс. куб. м. В Европе лишь около 30% контрактов «Газпрома» имеют газовую привязку, в то время как формулы цен, индексируемые по хабам, в основном привязаны к ценам на газ на месяц вперед и более, что объясняет ожидания средней цены выше $200/тыс. куб м при сохранении бенчмарков ниже $115/тыс. куб. м.

Амурский ГПЗ и ГПЗ в Усть-Луге. Ожидаемые инвестиции по этим двум проектам сопоставимы: общие капзатраты на Амурский ГПЗ составят 950 млрд руб. (с учетом НДС), тогда как для строительства ГПЗ в Усть-Луге потребуется 750 млрд руб. без НДС (или почти 940 млрд руб. с учетом НДС). Проекты близки и по плановым показателям газоперерабатывающей мощности: 42 млрд куб. м. и 45 млрд куб. м. соответственно.

Амурский ГПЗ и ГПЗ в Усть-Луге. Ожидаемые инвестиции по этим двум проектам сопоставимы: общие капзатраты на Амурский ГПЗ составят 950 млрд руб. (с учетом НДС), тогда как для строительства ГПЗ в Усть-Луге потребуется 750 млрд руб. без НДС (или почти 940 млрд руб. с учетом НДС). Проекты близки и по плановым показателям газоперерабатывающей мощности: 42 млрд куб. м. и 45 млрд куб. м. соответственно.

Мы по-прежнему наблюдаем сложную конъюнктуру рынка в Европе, и это оказывает давление на котировки «Газпрома», особенно вкупе с ограничением доступной мощности трубопровода OPAL и задержкой в получении разрешения на строительство «Северного потока-2» от Дании. Однако 28 ноября «Газпром» представит обновленную дивидендную политику (мы ожидаем доходность 8% за 2019), что должно поддержать акции попутно с появлением большей ясности по ситуации в Европе.Атон

Новости рынков |Газпром сейчас торгуется почти на одном уровне с российскими нефтяными компаниями - Атон

- 24 июня 2019, 10:59

- |

Газпром: итоги пресс-конференции по финансовой политике

Дивидендная политика должна быть финализирована в 3К19. Она будет предусматривать постепенное повышение коэффициента выплат до 50% от чистой прибыли по МСФО в течение 3 лет. Дивидендная база будет корректироваться на неденежные статьи.

Повышения НДПИ не ожидается в 2019+, поскольку дополнительного увеличения коэффициента НДПИ не будет. Общий размер НДПИ должен составить 522 млрд руб. в 2019 (-9% г/г) и 484 млрд руб. в 2020 (-7% г/г).

Финансовые цели на 2019+ включают сохранение чистой долговой нагрузки ниже 2.0x (против 0.8x на конец 1К19) и генерацию положительного скорректированного FCF (без учёта влияния банковских депозитов на оборотный капитал; скоррект. FCF в 2018 составил 488 млрд руб.).

Амурский ГПЗ: структура финансирования будет окончательно определена в 4К19. Газпром рассчитывает профинансировать 30% из собственных средств и привлечь проектное финансирование на остальные 70%. Напомним, что капзатраты предварительно оцениваются в 950 млрд руб. ($15.0 млрд)

( Читать дальше )

Дивидендная политика должна быть финализирована в 3К19. Она будет предусматривать постепенное повышение коэффициента выплат до 50% от чистой прибыли по МСФО в течение 3 лет. Дивидендная база будет корректироваться на неденежные статьи.

Повышения НДПИ не ожидается в 2019+, поскольку дополнительного увеличения коэффициента НДПИ не будет. Общий размер НДПИ должен составить 522 млрд руб. в 2019 (-9% г/г) и 484 млрд руб. в 2020 (-7% г/г).

Финансовые цели на 2019+ включают сохранение чистой долговой нагрузки ниже 2.0x (против 0.8x на конец 1К19) и генерацию положительного скорректированного FCF (без учёта влияния банковских депозитов на оборотный капитал; скоррект. FCF в 2018 составил 488 млрд руб.).

Амурский ГПЗ: структура финансирования будет окончательно определена в 4К19. Газпром рассчитывает профинансировать 30% из собственных средств и привлечь проектное финансирование на остальные 70%. Напомним, что капзатраты предварительно оцениваются в 950 млрд руб. ($15.0 млрд)

( Читать дальше )

Новости рынков |Газпром может увеличить мощность газопровода Сила Сибири на 15% - Sberbank CIB

- 29 апреля 2019, 17:01

- |

Президент России Владимир Путин заявил, что Китай запросил об увеличении поставок природного газа через газопровод «Сила Сибири» на 6 млрд куб. м. Об этом сообщают СМИ. Пропускная способность газопровода с Амурского ГПЗ и действующий контракт с Китаем предполагают поставку на пике 38 млрд куб. м, начиная с 2025 года, в соответствии с планами «Газпрома».

Увеличение поставок газа в Китай будет позитивным фактором для «Газпрома», т. к. оно предполагает рост отгрузок в восточном направлении на 15%. Потребности в дополнительных капиталовложениях будут ограничены лишь повышением давления в трубах и расширением мощностей Амурского ГПЗ. Вместе с тем, увеличение поставок через «Силу Сибири», на наш взгляд, может привести к отсрочке переговоров по запуску второй очереди проекта.Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс